IMPUESTO A LAS GANANCIAS

Compañeras, compañeros, es tiempo de tener al día el F.572 Web- que se realiza a través del servicio “Sistema de Registro y Actualización de Deducciones del Impuesto a las Ganancias (SiRADIG) – Trabajador”. Tienen que completar el formulario aun cuando en el período fiscal no tengas ingresos, deducciones y/o nuevas cargas de familia.

Lo que se puede deducir:

Cargas de familia

Se considera carga de familia al cónyuge o a la hija, hijo, hijastra o hijastro menor de 18 años o incapacitado para el trabajo. También es requisito que la persona esté a cargo del trabajador, que sea residente en el país y que no obtenga ingresos anuales superiores al mínimo no imponible.

En el caso de los hijos, la deducción será computada por quien posea la responsabilidad parental de acuerdo a lo que indica el Código Civil y Comercial de la Nación. Si la responsabilidad parental la tienen ambos padres y a los dos se les retiene Impuesto a las Ganancias del sueldo, cada uno puede computar el 50% del importe de la deducción o uno de ellos el 100%.

Es importante tener en cuenta que se debe contar con el CUIL –Código Único de Identificación Laboral- de cada una de las cargas de familia para poder ingresarlas al sistema, por lo que recomendamos tener este dato antes de comenzar la carga en el sistema.

Cuotas médico – asistenciales

Cargá los importes que abonaste por cuota o abono a medicina prepaga o aportes complementarios a obras sociales, correspondientes a vos como empleado y a las personas que tengas declaradas como carga de familia. El importe a deducir por dichos conceptos no podrá superar el 5% de la ganancia neta del ejercicio acumulada.

Honorarios de asistencia sanitaria, médica y paramédica

Cargá los importes que abonaste por cuota o abono a medicina prepaga o aportes complementarios a obras sociales, correspondientes a vos como empleado y a las personas que tengas declaradas como carga de familia. El importe a deducir por dichos conceptos no podrá superar el 5% de la ganancia neta del ejercicio acumulada.

Son los correspondientes a:

- Hospitalización en clínicas, sanatorios y establecimientos similares.

- Prestaciones accesorias de la hospitalización.

- Servicios prestados por los médicos en todas sus especialidades.

- Servicios prestados por los bioquímicos, odontólogos, kinesiólogos, fonoaudiólogos, psicólogos, etc.

- Servicios prestados por los técnicos auxiliares de la medicina.

- Todos los demás servicios relacionados con la asistencia, incluyendo el transporte de heridos y enfermos en ambulancias o vehículos especiales.

Para poder cargar la deducción se debe contar con la factura del prestador del servicio.

Se podrá deducir hasta el 40% del total facturado y no podrá superar el 5% de la ganancia neta del ejercicio acumulada.

Primas de seguro para el caso de muerte

Podés deducir lo que abones por seguros de vida. En el caso de seguros mixtos, solo podés deducir la parte de la prima que cubre el riesgo de muerte, excepto para los casos de seguros de retiro privado administrados por entidades sujetas al control de la Superintendencia de Seguros. Dicha deducción solo se practicará hasta alcanzar el tope de $18.000 para este año 2020.

Donaciones

Se pueden deducir las donaciones hechas a los fiscos nacionales, provinciales y municipales, a las instituciones religiosas, asociaciones, fundaciones y entidades civiles, siempre que estén reconocidas por la AFIP como exentas del impuesto a las ganancias.

Las donaciones pueden realizarse en efectivo o en especie. Cuando se hagan en efectivo deberán bancarizarse, es decir que la donación tendrá que hacerse mediante depósito, giro o transferencia bancaria, cajero automático, débito automático en cuenta o en tarjeta de crédito. La deducción se podrá realizar hasta el límite del 5% de la ganancia neta del ejercicio acumulada.

Intereses por Préstamos Hipotecarios

Podés incluir el importe de los intereses de créditos hipotecarios para la compra o construcción de inmuebles destinados a casa-habitación, hasta el importe de $ 20.000 anuales.

Gastos de Sepelio

Los gastos de sepelio pueden deducirse cuando ocurran en el país y se originen en el fallecimiento del empleado o de alguna de las personas informadas como carga de familia, hasta el tope de $ 996,23, siendo los mismos por parte del empleado o de un familiar a cargo.

Alquileres

Es deducible hasta el 40% del alquiler de tu vivienda, siempre que ese monto no supere el mínimo no imponible detallado a continuación para cada período y que no seas titular de un inmueble en ningún porcentaje.

Este año el mínimo no imponible para alquileres es de $ 123.861,17.

Casas Particulares

Las personas que tengan personal de casas particulares a su cargo pueden deducir la remuneración y las contribuciones patronales abonadas incluidas en la cotización fija mensual.

El monto anual deducible, no podrá superar la ganancia no imponible anual para este período 2020 que es de $ 123.861,17

Primas que cubran el riesgo de muerte y primas de ahorro

Correspondientes a seguros mixtos, excepto para los casos de seguros de retiro privados administrados por entidades sujetas al control de la Superintendencia de Seguros de la Nación, en los cuales serán deducibles tanto las primas que cubran el riesgo de muerte como las primas de ahorro.

La deducción solo se practicará hasta alcanzar el tope que para este año 2020 es de $ 18.000

Gastos de movilidad, viáticos y otras compensaciones análogas abonados por el empleador

Se podrán deducir en los importes que fije el Convenio Colectivo de Trabajo correspondiente a la actividad de que se trate o -de no estar estipulados por convenio- los efectivamente liquidados de conformidad con el recibo o constancia que a tales fines provea éste al empleado, hasta un máximo del 40% de la ganancia no imponible, este 2020 $ 123.861,17

Cuando se trate de actividades de transporte de larga distancia, la deducción a computar no podrá superar el importe de la referida ganancia no imponible.

A los fines dispuestos en el párrafo anterior deberá considerarse como transporte de larga distancia a la conducción de vehículos cuyo recorrido exceda los cien kilómetros del lugar habitual de trabajo.

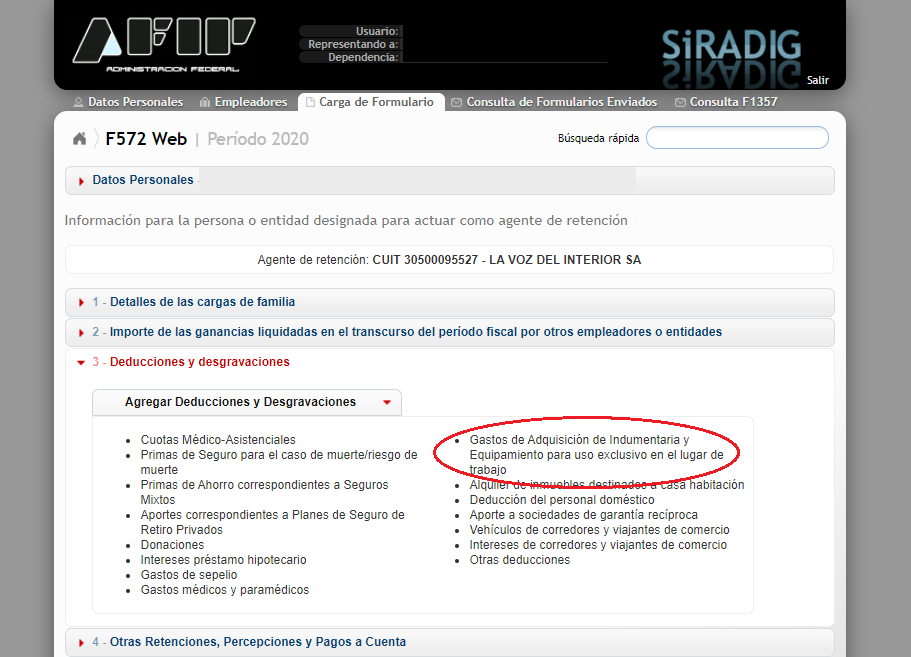

Gastos realizados por la adquisición de indumentaria y/o equipamiento para uso exclusivo en el lugar de trabajo

La deducción aplica cuando estos gastos sean de carácter obligatorio y que, debiendo ser provistos por el empleador, hubieran sido adquiridos por el empleado en virtud de los usos y costumbres de la actividad en cuestión, y cuyos costos no fueron reintegrados.

Aportes correspondientes a los planes de seguro de retiro privados administrados por entidades sujetas al control de la Superintendencia de Seguros de la Nación

La deducción solo se practicará hasta alcanzar el tope que para este período 2020 es de $ 18.000

La Resolución General – 4003- de AFIP del 2017, establece que serán deducibles de la base de liquidación del Impuesto a las Ganancias, «los gastos realizados por la adquisición de indumentaria y/o equipamiento para uso exclusivo en el lugar de trabajo con carácter obligatorio y que, debiendo ser provistos por el empleador, hubieran sido adquiridos por el empleado en virtud de los usos y costumbres de la actividad en cuestión, y cuyos costos no fueron reintegrados».

En este punto, quienes en esta circunstancia particular han hecho teletrabajo, podrán ingresar los gastos de internet, electricidad, telefonía, sillas, escritorio, PC, monitor, teclado, mouse, librería, tóner que el empleador no haya reintegrado.

Desde AFIP informaron que hasta ahora esa deducción de Ganancias no era habitual. Pero admitieron que la norma establece que sí es deducible si el contribuyente acredita el uso laboral para su empleador del equipamiento comprado y no reintegrado. Aún, así, aclararon que la AFIP cuenta con un área especializada para corroborar el cumplimiento de la normativa vigente. (Clarín 28/10/2020).

Para ingresar estos gastos estos son los pasos a seguir:

Para cargar la información hay que tener el comprobante a tu nombre del gasto realizado y completar el CUIT del negocio que vendió el equipamiento.

Ir a la pestaña “Alta de comprobante.

Completar los datos que solicitan.

Si tienen dudas de como completar el formulario, les dejamos el instructivo de Afip. (https://www.afip.gob.ar/572web/documentos/ManualSiRADIG.pdf)

Beneficios

Si trabajás o vivís en zona patagónica tenés el beneficio del aumento en un 22% de sus deducciones personales.

Por otro lado, los jubilados, pensionados o retirados pueden deducir 6 veces la suma de los haberes mínimos garantizados.

Trabajador zona Patagónica

Para acceder al beneficio tenés que indicar que trabajás en zona patagónica y señalar los meses en los que trabajaste en la zona.

Previous Post

Previous Post Next Post

Next Post